中金公司:短期内小盘立场有望不绝占优

【大河财立方讯息】11月26日,中金公司研报指出,924行情以来中小盘立场相对占优,近期略有波动。9月底于今偏中小盘立场的中证2000和中证1000分辨上升37.1%和34.9%,昭彰跑赢偏大盘立场的沪深300(+20.3%)和上证50(+16.0%),小盘指数较大盘指数逾额收益达13%,且呈现出个东谈主投资者积极入市、科技立场占优但细分限制热门轮动、并购重组等较为活跃等特征。

关于若何判断A股大小盘立场,中金公司在此前发布的《若何看待刻下的大小盘立场?》中曾系统性商量过分析框架,宏不雅经济、产业趋势及计谋、资金、市集活动等多个维度共同影响A股大小立场轮动。本篇论说咱们结合此前参谋,对现在大小分化趋势作念进一步商量。

本轮行情中小盘立场何以占优?

投资者结构特征、流动性、成本市集轨制环境变化对近期小盘占优有较强证据注解力度。结合咱们此前的分析框架,9月下旬以来宏不雅计谋开释积极信号,投资者情绪有所改善,A股资金面插足活跃景色,10月以来A股日均成交额跳动2万亿元,对应以解放提醒市值经营的换手率跳动5%,处于2015年之后资金面最为活跃的阶段。个东谈主投资者发达活跃,10月上交所A股新增开户数反弹至685万户(vs.8月/9月100/183万户),为历史单月第三高的水平,融资余额昭彰上升且交往活跃度改善,适度11月21日,融资余额已回升至1.83万亿元,高于2021年的水平。相较而言,公私募基金及北向资金捏仓并未见昭彰加多。个东谈主投资者入市下增量资金驱动对小盘立场偏利好。此外,9月24日以来并购重组限制激发投资者多数顾惜,也相对利好小盘立场。

分析框架:若何判断A股大小盘立场?何时可能发生立场切换?

咱们将A股大小盘立场轮动信号分红主要信号和扶持信号两大类:

► 主要信号:

1)产业趋势及景气预期。在产业出现技巧性变革或迭代较快、产业计谋也较为珍藏创新发展阶段,投资者相对珍藏产业形式边缘变化对金钱价钱影响,小盘立场有望有相对发达;在产业趋势较为牢固少有昭彰行业变革、或产业计谋相对珍藏行业提质增效与优化升级的时辰行业聚会效应会更昭彰,这种时辰内大盘股可能占优。跟踪渗入率可能对趋势调度提供一定参考价值:训诫数据露馅在较多限制,创新式居品的渗入率残害15%傍边的过失阈值后(不同业业情况有所差异),可能迎来一段渗入率快速攀升阶段,往往是投资与产业变革有关小盘股的较好时辰。

2)宏不雅经济运行场地。大小盘立场和宏不雅经济运行在有关性方面存在一定省略情味,A股市集大盘股对应行业多有周期属性或与经济相关度较高,因此一般觉得,在经济增长有所放缓或趋弱阶段市集立场举座偏向小盘,在经济企稳回升阶段大盘更具上风,但也存在部分例外情况,比如投资者预期过度悲不雅阶段(一样本年二季度前后),市集立场偏留心,权重股及红利相对占优;或者在经济复苏初期,部分小盘股弹性更强,具备更强的进取能源。

3)投资者结构与增量资金属性。历史训诫露馅投资者结构也会影响大小立场,一般当公募基金、保障及待业金、外资等成立偏价值、相对偏好中永久清静投资的机构投资者在A股市集具备更高的边缘订价权时辰,大盘股往往有较好的逾额收益;当个东谈主投资者以及换手率相对较高的投资机组成为A股增量资金的主要起原时辰,小盘立场较大略率会更具上风。

► 扶持信号:

1)成本市集建设场地。成本市集建设场地对A股大小立场的轮动存在一定影响。如在并购重组等计谋环境相对宽松阶段,中小市值企业通过外延式并购的形状不错较快终了延长发展,在市集情绪较为积极时辰也易带来相应估值延长;计权术严时辰会客不雅存在资金成立偏好向龙头相连的风光。

2)估值及拥堵度对比。历史来看当某一立场在估值或拥堵度层面演绎至相对极致水平,可能激发大小立场的本体性切换。

3)流动性环境。历史训诫露馅流动性宽松并非长周期内小盘占优的必要要求,但不错起到趋势强化的着力。具体来看,相较于诟谇端国债利率、银行间流动性等贪图,信用利差指暗预料更佳。

以史为鉴:产业趋势及景气预期占主导,增量资金、比价效应、事件驱动等组成短线立场切换成分

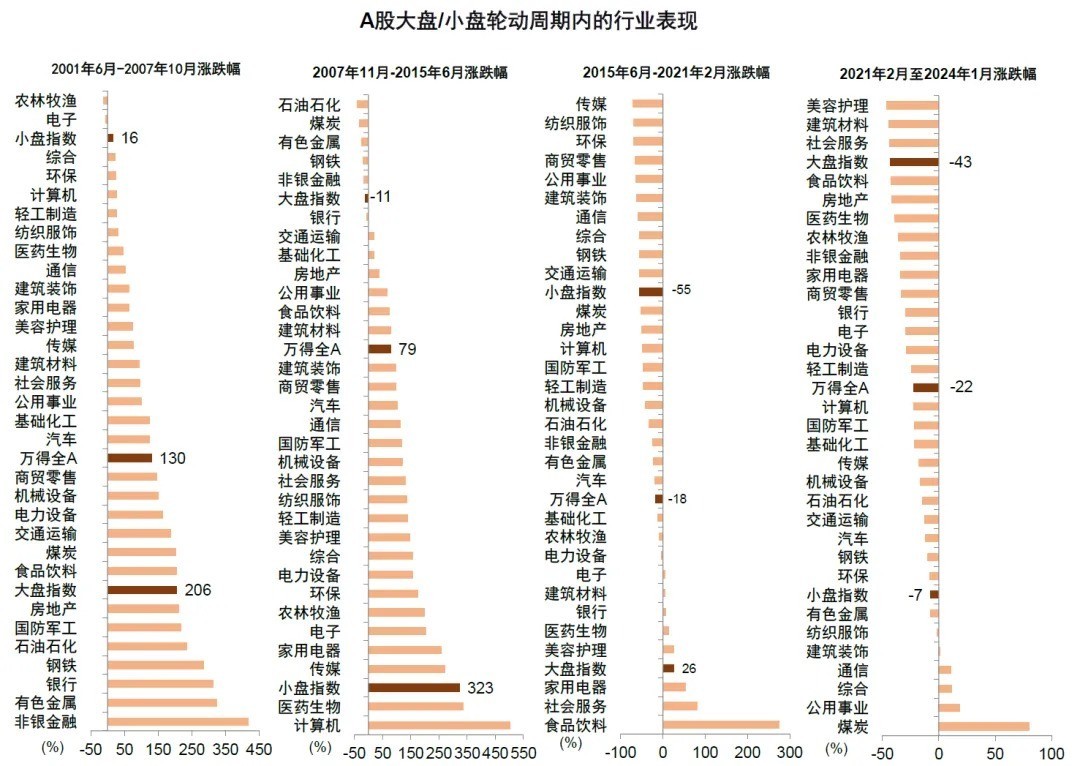

结合上述分析框架,咱们对A股历史上小盘立场占优周期进行梳理。小盘立场在2007年11月至2015年6月、2021年2月至2024年1月两个阶段内长周期占优,产业趋势及景气预期主导长周期大小盘立场;中周期(6-12个月)维度下2000年以来A股共出现六次阶段性小盘行情。

1)2007年11月至2015年6月,经济濒临增速换挡的配景下转移互联网产业升级趋势加强,A股捏续演绎“小而好意思”行情。除此除外,成本市集并购重组计谋的调治、A股投资者结构阶段性“偏散户化”等特征可能也在助力其时小盘占优的市集立场。这一时辰A股大小盘分化相比昭彰,大盘指数收益时间为负,但小盘指数的涨幅跳动200%。从行业层面看,这一阶段经营机、医药生物、传媒领涨A股,弥散涨幅均在250%以上,这些行业亦然小盘指数的主要权重行业。本轮小盘股行情捏续演绎至2015年6月,伴跟着A股市集阶段性见顶驱逐。

2)2021年2月至2024年1月,2020年下半年起新一轮科技创新与产业升级的趋势不停加强,制造业升级与能源鼎新成为两大干线,芯片半导体、光伏风电、新能源汽车等有关产业步入发展的快车谈。从市集发达来看,从2021年2月至2024年1月大盘指数跌幅达43%,而同期小盘指数天然也有所下行,但仅下降7%。

3)2000年以来A股共出现六次逾额收益显耀的中周期维度(6-12个月)小盘行情,时间小盘立场相对大盘的逾额收益各别,但基本保捏在20个百分点以上。六次中周期小盘行情的开启往往伴跟着宏不雅流动性的宽松加力与产业升级趋势的自如开畅,行情驱逐的原因较复杂,可能由于由流动性环境变化,稳增长计谋预期的强化,或比价效应等成分所导致。

记忆来看,增量资金、交往拥堵度、估值比、短期景气或事件扰动等成分可能导致大小盘立场的短期阶段性切换。

大小盘拥堵度及估值对比关于结构行情具备较好的指暗预料,大小盘指数换手率比值拐点一般先于或同步于二者指数比值拐点产生,举例2014年9月,大小盘指数换手率比值最初见顶回落,大小盘指数比值随后于10月见顶,2015年11月初大小盘指数换手率比值再度涉及短周期极点,二者指数比值于月末启动见顶颤动,随后走向下行趋势;此外大小盘估值比值趋向极值一般也意味着二者行情走向趋向拐点。增量资金也会对大小盘立场产生影响,举例2014年底小盘立场飞快向大盘立场切换,可能部分受到11月沪深港通开放影响;2022年7月中证1000股指期货上市提振小市值立场。

上前瞻望:

短期内小盘立场有望不绝占优,中期取决于基本面竖立情况

短期来看,产业趋势、宏不雅及流动性环境、成本市集建设场地、估值及拥堵度对比等成分仍故意于小盘立场演绎,但近期跟随交往拥堵度上行等边缘变化产生对小盘立场带来影响,建议捏续顾惜有关贪图变化。中期维度下,若基本面自如筑底回升,比价效应趋近极值,可能会发生大小立场切换。2025年咱们觉得计谋发力情形下景气回升产业有望渐渐增多,部分龙头个股可能最初受益,大盘立场或先有阶段性发达,能否出现立场趋势性调度的过失在于经济企稳节律。具体来看:

► 刻下产业趋势及宏不雅环境等相对利好小盘立场演绎。产业趋势上,刻下生成式AI产业快速发展,不停刺激新诈欺落地,从基础门径到末端变革均有望带来新机遇,计谋层面2023年底中央经济职责会议将“发展新质分娩力”纳入经济职责经营,本年4月“新国九条”提议“促进新质分娩力发展”,“加大对合适国度产业计谋导向、残害过失中枢技巧企业的股债融资支援”,捏续支援科创限制发展,对有关限制大小企业均有支援,中小企业可能更为故意。宏不雅环境上,跟随9月底以来一揽子稳增长计谋出台,市集底部回升的计谋信号已现,但基本面信号尚需恭候,偏利好小盘立场。从投资者结构角度,刻下个东谈主投资者相对活跃,融资余额不绝上行,也相对利好中小盘立场。

► 大小盘估值及拥堵度对比尚未达到极值水平,成本市集及流动性环境也偏利好小盘立场。从拥堵度水平看,适度11月22日,小盘指数换手率为2.78%,处于近10年以来88%分位数,交往拥堵度相对偏高,但从小盘指数/大盘指数换手率比值来看,梗概为3.85倍,为2023年底以来新高,但仅处于历史中低水平,低于此前小盘占优时间4-8倍的区间水平,从历史训诫来看,小盘指数/大盘指数换手率比值关于大小盘立场的相对强弱证据注解度更佳。从估值层面看,刻下小盘指数/大盘指数PE(TTM)比值为2.06倍,处于近10年以来66%分位数,尚未达到极值水平。从涨停派别看,近期涨停个股数目从10月逐日过百家回落至50-100只个股区间,但仍处于相对高位。建议捏续顾惜有关贪图变化,警惕若市集风险偏好调治带来的小盘波动上升。从成本市集建设及流动性环境上看,并购重组等趋势有望中期延续,短债利率及信用利差或在波折中延续下行趋势,也偏利好小盘立场不绝演绎。

► 但中期维度下,若基本面自如筑底回升,比价效应趋近极值,可能会发生大小立场切换。中期维度,后续若跟随计谋进一步发力带来基本面不绝企稳回升,顺周期板块、龙头个股更有望受益于经济基本面的回暖而出现相对发达。同期,跟随小盘占优行情不绝演绎,比价效应可能会趋向极值,催化大小盘立场切换。

图表1:2000年以来A股小盘立场在两个阶段内长周期占优

注:以1999年12月31日的收盘价为基准,对大盘指数、小盘指数、全A指数作念法式化责罚;适度2024年11月24日

贵府起原:Wind,中金公司参谋部

图表2:从历史训诫看,A股大盘立场与小盘立场存在一定的互斥性,长周期内选错大小盘立场的代价相对较大

注:以四次大小立场切换的时点为基准,逾额收益为大小盘指数较万得全A指数获得的逾额收益,对大盘指数、小盘指数、全A指数作念法式化责罚;适度2024年1月16日

贵府起原:Wind,中金公司参谋部

图表3:四轮A股小盘/大盘占优周期内的行业发达

贵府起原:Wind,中金公司参谋部

图表4:A股四轮大小盘占优周期的特征记忆

贵府起原:Wind,中金公司参谋

责编:史健 | 审核:李震 | 监审:万军伟