从“里根大轮回”到“特朗普大轮回”:不变与变

距离特朗普安祥开启第二任期还剩不到两个月的时候,市集关于特朗普上任后的经济气象众说纷纭。祥瑞证券分析师钟正生、张璐、范城恺在11月29日发表的评释《从“里根大轮回”到“特朗普大轮回”:不变与变》中暗意:

“特朗普大轮回” 可能愈加不踏实,好意思国经济能否链接保捏“无败落、无通胀”面貌有待不雅察,尤其是通胀反复风险值得警惕。“

钞票暴露上,祥瑞证券合计,里根大轮回和特朗普1.0大轮回期间,钞票暴露的共性是好意思债利领先升后降、好意思股举座积极、好意思元偏强、黄金先弱后强。

掂量特朗普的第二任期,通胀风险可能令好意思债利率偏高、好意思股波动加重,而买卖保护升级可能令好意思元短期更强,“去好意思元化”力量在中期更有望撑捏金价。

重温“里根大轮回”

祥瑞证券指出,“里根大轮回”指的是1982-1985年里根在朝时期的好意思国经济图景,即强有劲的经济、强势货币、雄壮的预算赤字以及巨额的买卖逆差互相加强。这一时期,好意思国扫尾了无通货彭胀下的经济增长。

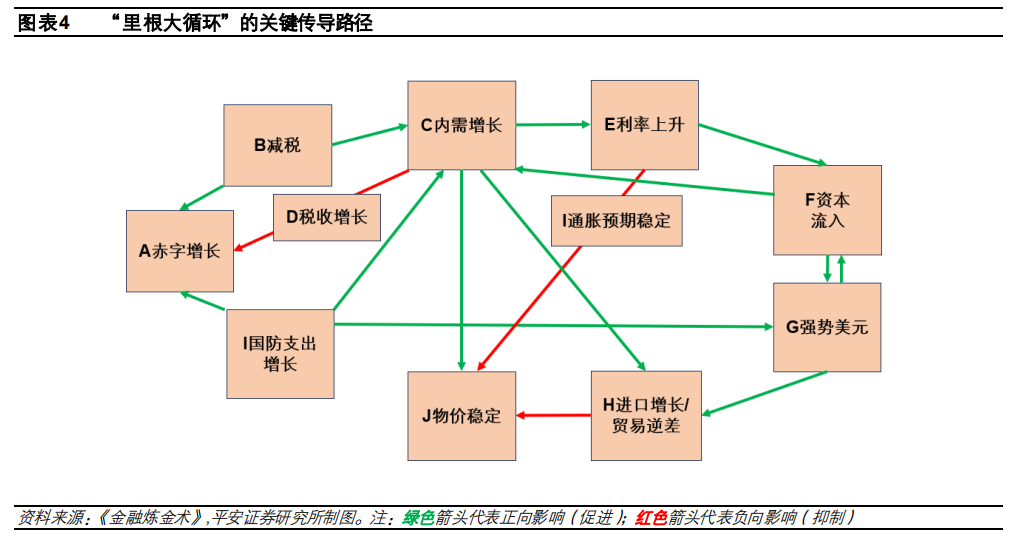

里根上台的时期,恰逢好意思国“大滞胀”,经济严重败落,他通过减税、减少政府开支(尤其是曲国防畛域)、消弱络续以及推行供给侧革命等战略,促进好意思国经济的复苏和扩张。具体来看,“里根大轮回”有几个短处传导旅途:

1.里根的减税战略合计,合适减税大略刺激经济增长、扩大税基,税收收入有望增多。其减税战略减缓了赤字扩张的速率,赋予了好意思国财政更饱和的支拨空间。

2.沃尔克引导的好意思联储严格箝制货币供应、推进利率上升,进而蛊惑番邦成本流入,撑捏强势好意思元,这又反向饱读动成本进一步流入,变成正向轮回。

3.好意思国消耗需求增长,当然初始入口需求增长;强势好意思元加捏下,入口增长及买卖逆差进一步扩大。

4.里根政府为招架前苏联,鼎力增多国防开支,加重了财政赤字。不外,国防开支能拉内需、沉稳强势好意思元地位。

5.需求增长自身变成通胀上行压力,好意思联储紧缩的战略取向有助于踏实通胀预期,阻拦了物价过快高涨。强势好意思元也有助于减轻国内通胀压力。

1986-1989年里根在朝后期,好意思国链接保捏“无败落、无通胀”的经济环境,并拉开二十年“大适当”时间序幕。关联词,“里根大轮回”并没能延续,“高利率”于1984 年下半年出现松动,“强势好意思元”转动,好意思元指数1987年跌破100大关;好意思国赤字扫尾扩张,好意思国买卖逆差也出现了收窄。

“特朗普1.0大轮回”的进程赫然弱于“里根大轮回”

那么特朗普在朝时期遴荐的战略与里根时期有何异同呢?祥瑞证券暗意,特朗普与里根相通遴荐了“减税+坚硬国防”的表里战略组合,两边在朝时王人呈现了“宽财政+紧货币”的战略组合。

不外,尽管里根和特朗普王人但愿扩大出口,但特朗普遴荐了愈加热烈和径直(关税)的买卖保护本事。对好意思元的魄力上,两边“名义不同、执行左近”,王人较猛进程上放任好意思元当然走强,但也平和汇率过强对买卖的负面影响。

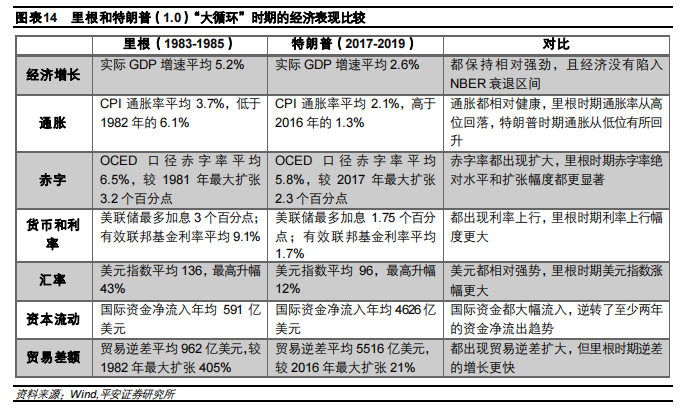

分析合计,特朗普1.0出现了雷同“里根大轮回”时期的经济情形;然则从赤字扩张、高利率、强好意思元和买卖逆差的进程上看,“特朗普大轮回”的进程赫然弱于“里根大轮回”。具体来看:

特朗普和里根任期内经济均保捏相对壮健,且王人未堕入好意思国国度经济商讨局界说的败落区间,二者执行GDP的平均增速分手为2.6%和5.2%。

两边任期内,好意思国政府赤字率均上升,但里根时期赤字扩张更权贵。

两边任期内王人开拓了“高利率、成本流入与强好意思元”轮回,但里根时期利率上升和好意思元走强幅度赫然更高。

两个时期王人阅历了买卖逆差扩大,但里根时期的买卖逆差扩张速率赫然更快。

从钞票暴露上看,两次“大轮回”期间,10年好意思债利率走势左近,均是先升后降,并紧跟货币战略变化,王人阅历了好意思联储从加息到降息的经由;好意思股举座暴露上也王人很积极,科技股亮眼,标普500指数的年化收益率均高达12-13%。不外,“里根大轮回”接近尾声时,出现了1987 年的“玄色星期一”,谈琼斯工业平均指数单日下降了 22.6%。

好意思元与黄金方面,1983-1987年,追随“里根大轮回”的变成与剖析,黄金走势紧跟好意思元呈现倒V型走势。2017年,特朗普上任初期好意思元指数下行,2018-2019 年,“特朗普大轮回”期间也看到好意思元走强,但幅度弱于里根时期,好意思元对金价的解说力则弱化,金价先轰动后走强,好意思联储降息对金价的提振更为赫然。

“特朗普2.0大轮回”可能愈加不踏实

关于特朗普2.0,祥瑞证券合计“特朗普大轮回”可能愈加不踏实,减税战略的收益可能更不赫然,要是减税战略激励税收赫然下降,当然增大赤字扩张压力,最终可能戒指政府支拨智力,削弱赤字扩张与经济增长之间的轮回。

同期,财政赤字扩张的压力也会更大。现时,好意思国赤字水平如故达到历史偏高水平。据OECD口径(含预测),2024和2025年好意思国一般政府赤字率为7.6%和7.7%,高于里根时期和特朗普1.0时期。Tax Foundation测算称特朗普的减税战略掂量在将来10年最终令赤字扩大3.8万亿好意思元。

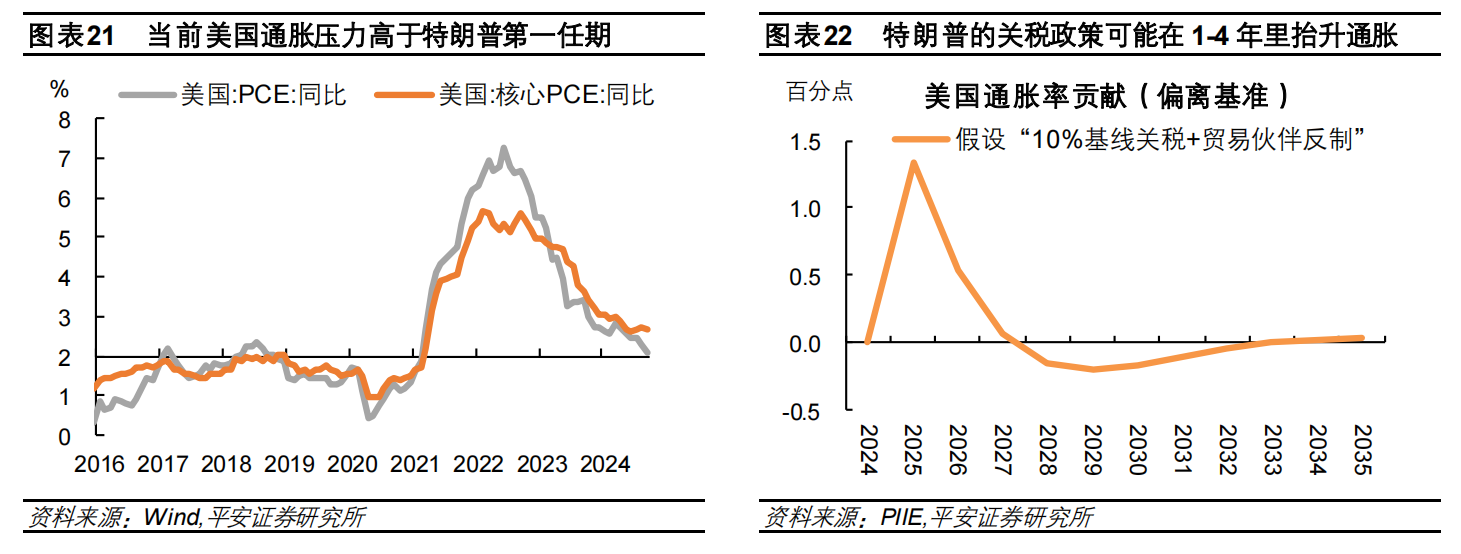

而买卖保护进程可能更深、买卖逆差更难扩大。放手本年9月,好意思国买卖差额累计值同比扩张了12%,相较2019年同期扩张了52%。特朗普在竞选时败露的关税新政,较第一任期赫然愈加激进。据 PIIE测算,在“10%基线关税+买卖伙伴反制”的情形下,可能令买卖逆差占GDP比重在2025-2028年缩窄0.5-0.7个百分点

另外,特朗普2.0通胀上行的风险更高,因买卖保护抬升成本,且货币战略孤苦性可能弱化。现时好意思国通胀与里根时期更为雷同,均从高点赫然回落,但仍高于2%目标。但特朗普此前抒发的干与货币战略的愿景可能增多货币过早消弱引致通胀反复的风险。要是物价弗成踏实,好意思国经济波动风险将上升,海外成本对好意思元的信心可能打折,这些王人会进一步削弱“大轮回”的根基。

钞票暴露上,祥瑞证券掂量,特朗普2.0好意思债利率仍有可能“前高后低”,跟着财政扩张对经济撑捏的畛域显现,加上高通胀和高利率对实体经济的负面效应蚁集,“特朗普大轮回”可能面对闭幕乃至回转,令好意思联储当令加大降息,初始好意思债利率重回下行。好意思股大场地仍有望积极,但“通胀反复”风险可能增大好意思股波动,好意思债利率过高可能对好意思股产生不利影响。

好意思元可能链接偏强,但也有畛域,要是买卖保护战略激励通胀反复与失控,好意思元信誉可能更面对挑战,特朗普对好意思元强弱干系表态的变化也可能加重好意思元汇率波动。

金价则可能先弱后强,短期内偏强的好意思元汇率和好意思债利率可能令金价阶段承压,“好意思元体系外”的成分对金价的影响也已上升。特朗普新一轮的财政扩张与买卖保护,可能并为金价提供独特撑捏。而“特朗普大轮回”走向尾声后,利率下行和好意思元走弱也可能进一步提振金价。